こんにちは!

いよいよ12月になりました。令和4年も終わりが近づき、街にはクリスマス商品が溢れてきました。寒くなってきて日が短くなってくると、ただでさえなんとなく追われるような気持になりますが…年明けの決算をスムーズに終えられるように、一緒に帳簿整理のポイントを見ていきましょう(^^)/

今年の収入とするべき金額や、収入を得るために直接要した費用の金額を確定するために、帳簿に計上されていないものや計上されているものから除くものを洗い出して整理していきます。

売掛金・買掛金・未払費用

代金の受け取りや支払いが翌年になる場合でも、商品やサービスなどの引き渡しが済んで代金が確定しているものを、本年分の売り上げや仕入、必要経費として計上します。

前受金・前払費用

年末の時点で、代金の受け取りや支払いが済んでいて、記帳されている収入や必要経費のなかで、商品やサービスなどの引き渡しが済んでいないものや翌年分以後の期間に対応する費用を、本年分の収入や必要経費から除きます。

自家消費

商品や製品などを家事や業務に使った場合は「自家消費」になります。原則として通常の販売価格とするか、「通常の販売額×70%」と仕入金額のいずれか大きい方の金額で収入金額とします。

家事関連費

電気代・ガス代・水道料金・電話料金・固定資産税・減価償却費・自動車関連費等。

家事に関わる部分が含まれる家事関連費については、業務の遂行上直接必要であることが、取引記録や帳簿などに基づいて明らかにできる金額を合理的に計算(家事按分)し除いた分を、必要経費に計上することができます。

修繕費と資本的支出

修繕費は、原則として支出した年の必要経費に計上します。

修理や改良などによりその資産の使用可能期間が延長したり、価値が増したりした時は、その支出した金額を資本的支出として、修理などをおこなった資産と種類及び耐用年数が同じ原価償却資産を新たに取得したものとみなして償却費を計算し、必要経費に計上します。

感染症による事業関連の給付金など

新型コロナウィルス感染症拡大による事業者の収入減少に対する補償や必要経費の補填を目的とした給付金などは事業所得になります。事業復活支援金、営業自粛要請にともなう地方自治体などの協力金、小学校休業等対応助成金、小学校休業等対応支援金、雇用調整助成金などは「雑収入」に計上します。

減価償却資産の売却

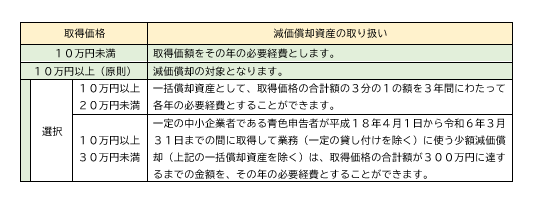

本年中に購入された、使用可能期間が1年以上・取得価格が10万円以上の減価償却資産については、その取得価格により、下図のように取り扱います。

記帳の内容に漏れや誤りがないかを確認し、相手先から受領した書類・通帳や、自分で作成した書類の控えと突き合わせながら、追加の記帳や修正をします。「商品や製品など」や「消耗品など」の棚卸資産は、実地に棚卸をおこない、年末の棚卸高を棚卸表にまとめます。

科目ごとに月別集計表を作成すると、月別での金額の多い少ない、著しい金額の前後の有無、前年との比較等ができるので、この一年間のご自身の事業を振り返ることができる資料が出来上がるということにもなります。

今年の反省をして来年の目標設定・抱負につなげ、よりよい新年を迎えましょう。